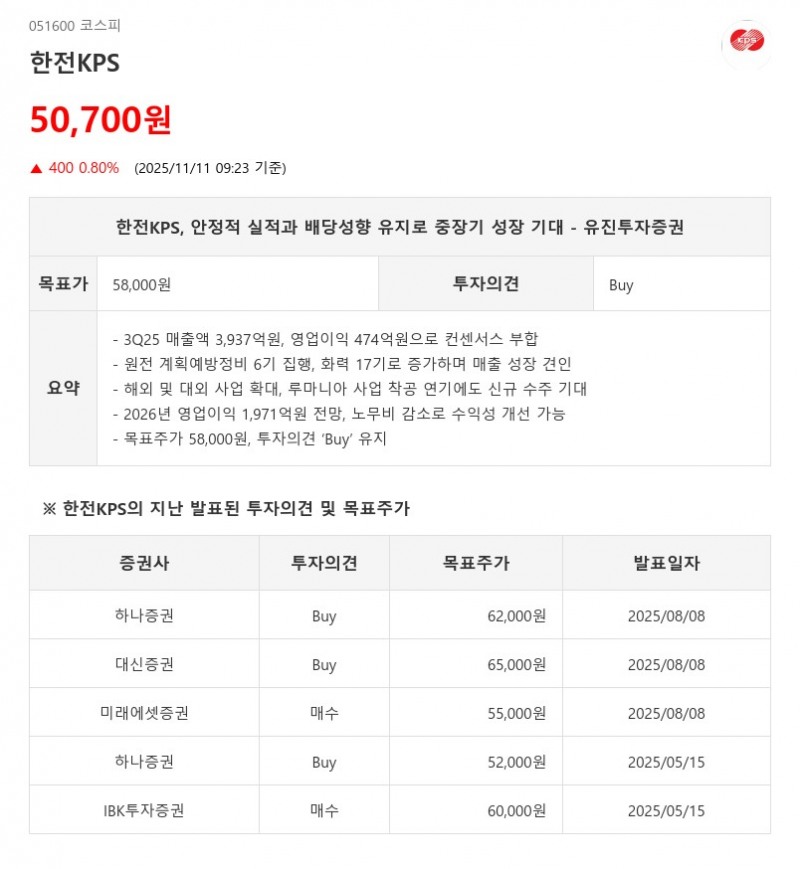

- 3분기 영업익 13% 증가·원전 정비 6기 집행·2026년 영업익 1971억 전망

- 유진투자증권: 목표주가 58,000원, 투자의견 ‘Buy’ 유지

한전KPS는 2025년 3분기 매출액 3,937억원(+11% YoY), 영업이익 474억원(+13% YoY), 당기순이익 427억원(+26% YoY)을 기록하며 유진투자증권의 추정치와 시장 컨센서스에 부합하는 실적을 발표했다. 원전 계획예방정비는 한빛, 월성, 신고리 등 6기가 집행되어 전년 대비 2기 증가했고, 화력 부문도 17기로 11기 늘어나 매출액이 각각 12%, 7% 증가하는 등 안정적인 성장세를 보였다. - 유진투자증권: 목표주가 58,000원, 투자의견 ‘Buy’ 유지

해외 사업에서는 GS 열병합 수명 연장과 남아공, 필리핀 사업이 본격 반영되며 외형 성장을 이어가고 있다. 루마니아 사업은 착공이 2027년으로 연기되었으나 2026년에도 유사 규모의 신규 수주가 예정되어 있어 국내 노후 석탄 화력 폐쇄에 따른 매출 공백을 보완할 전망이다.

2026년에는 매출액 1.6조원(+1% YoY), 영업이익 1,971억원(+18% YoY)을 기대하고 있다. 경영평가등급이 A에서 B로 하락하면서 노무비가 감소할 것으로 예상되며, 투입 인력 효율화가 진행될 경우 수익성의 추가 개선도 가능할 것으로 판단된다.

한전KPS는 50% 이상의 배당성향을 유지할 계획이며, 원전 테마에 따른 주가 변동성에도 불구하고 안정적인 실적과 배당 정책으로 중장기 주가 흐름에 긍정적인 영향을 미칠 것으로 보인다. 이에 유진투자증권은 목표주가 58,000원과 투자의견 ‘Buy’를 유지했다.

주지숙 데이터투자 기자 pr@datatooza.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

< 저작권자 ⓒ 데이터투자, 무단 전재 및 재배포 금지 >